lunes, 30 de marzo de 2009

Continuación al artículo de hoy

Me han pedido algunos lectores que cuelgue como han quedado los gráficos que he insertado en el artículo de esta mañana a las 12, así que aquí los tienen.

Comienzo con la evolución de los valores del día 9 de marzo al cierre de hoy

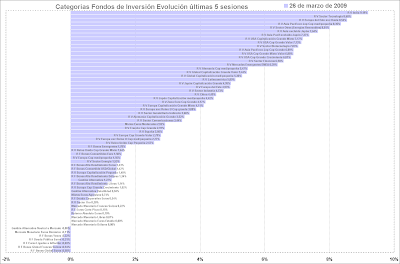

La reflexión que les lancé esta mañana consistía en vigilar la evolución de SCH y BBVA, al ser los que mejor comportamiento habían presentado desde el 9 de marzo. En los siguientes dos gráficos podemos ver como han quedado al cierre de hoy, si solo graficamos la evolución de las últimas 5 sesiones.

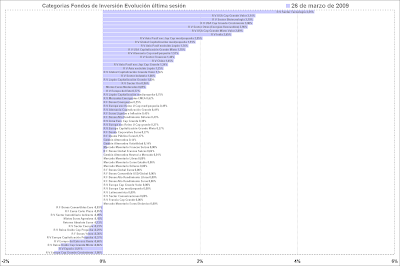

Se aprecia claramente como SCH y BBVA van reculando y ya se encuentran próximos a ocupar las peores posiciones en la jerarquia de evolución de las últimas 5 sesiones. Veamos ahora que ha ocurrido si solo graficamos las dos últimas sesiones.

Como se aprecia claramente, las peores posiciones ya son ocupadas por los que mejor lo habían hecho en la subida desde el 9 de marzo.

Partiendo de la base de que creo que los mínimos relevantes aún no los hemos visto, aquí tenemos otra herramienta para vigilar el posible giro definitivo del mercado. Mientras SCH y BBVA copen los últimos puestos de esta jerarquía habrá que andarse con ojo a la hora de entrar en renta variable y solo cuando comiencen a trepar en esta jerarquía, incrementaremos la probabilidad de salir victoriosos con posiciones alcistas en renta variable.

Como he insistido en el artículo de las 12, a partir de mañana, estos gráficos se irán actualizando exclusivamente en el grupo de SEGUIMIENTO PATRIMONIAL de una red social que tiene por dirección web: http://aprendeainvertir.ning.com/groups. Hay que darse de alta, es gratuita, aunque me permitirá controlar quién accede a esta información. Solo hay un requisito y es insertar una foto. Si no se tiene en el momento de darse de alta se puede utilizar cualquier foto que tengan en el office de microsoft, para más adelante si incluir una foto suya.

Ahí les dejo material para reflexionar, estudiar y simular.

Comentario sobre herramientas propias y los mercados.

OTRA HERRAMIENTA PARA LOCALIZAR, DE MANERA OBJETIVA, LOS GIROS DEL MERCADO

¿Hemos visto el suelo intermedio que esperábamos o debemos continuar a la espera?

Hace un par de años, crucé un umbral no buscado, aunque lógico, en el deambular del que lleva tiempo estudiando, experimentando y buscando herramientas y estrategias que permitan objetivar el difícil arte de la aproximación a los mercados financieros. Esa difusa línea que conseguí traspasar no es otra que la de la generación de contenidos, escapando así a la dependencia de las herramientas de otros. Lo que he ido produciendo bebe del empirismo más puro y del escepticismo más radical, basado en el método de prueba y error, solo supera la criba aquello que demuestra su utilidad.

Lo que les presento hoy es una herramienta que me permite generar gráficos que aportan una información muy intuitiva, que espero conseguir trasladarles. El trasfondo que persigo hoy es mostrarles como lo que peor funciona en los periodos correctivos, suele ser lo que presenta comportamientos más alcistas en los periodos de bolsas que se aprecian y viceversa, los activos que ofrecen comportamientos más vehementes al alza, suelen ser también los que encarrilan peores resultados cuando los mercados tornan a la baja. Para que no quede como un estudio o reflexión inconexa, a partir de hoy, iré insertando en mi blog, a diario, estos gráficos sobre multitud de mercados, sectoriales e índices.

Comienza un viaje en el que espero conseguir que los auténticos bolsistas disfruten paladeando gráficos muy intuitivos, con información directa y objetiva y con la intención de que incluso valoren la alternativa de incorporarla a la toma de decisiones en sus sistemas de trading y gestión.

Aunque estos gráficos los iré extendiendo a los valores de todos los índices bursátiles y sectoriales, que sigo desde mi blog, en esta primera presentación voy a utilizar el sectorial bancario del Ibex 35, aderezado con algunos otros valores financieros del continuo y tres blue chips como son Telefónica, Repsol e Iberdrola.

Vaya por delante que la conjetura (escenario de mercado) por la que sigo apostando es considerar que aún no hemos visto el suelo intermedio que todos estamos esperando, como ya he intentado argumentar en mis dos últimos comentarios sobre mis herramientas y los mercados (17 y 24 de marzo). Con este planteamiento, comprenderán por que sigo apostado en torno al sectorial financiero, a sabiendas que los que peor lo hacen durante las caídas, serán los que mejor comportamiento relativo presentarán en los rebotes. Los gráficos que hoy presento ansían ceñir la vigilancia sobre aquellos que mejor lo están haciendo, en el actual rebote, y que peor lo hicieron en los descensos producidos desde el 6 de enero de 2009 al 9 de marzo.

Los dos primeros gráficos dividen en dos partes los valores que toman parte en este estudio. Todos están en base 100, esto quiere decir que están ajustados para partir desde el mismo nivel y por ello, podemos ver desde el día 9 de marzo de 2009 el comportamiento dispar de todos ellos. El primero presenta los valores con mejor comportamiento y el segundo continúa con el resto de valores, todos jerarquizados por su evolución en la fecha objeto de estudio. Destacan BBVA y SCH con el mejor comportamiento y Telefónica y Repsol como lo más remolones.

Si ojeamos un gráfico, veremos que aproximadamente el 6 de enero de 2009 finalizó, en la inmensa mayoría de valores, el movimiento alcista que prosperó a finales de 2008. Si afinamos aún más la vista, podemos apreciar que valores lo hicieron peor y cuales mostraron un comportamiento más moderado.

En el tercer gráfico tienen los valores, objeto de este estudio, que presentaron un comportamiento menos negativo en el periodo del 6 de enero al 9 de marzo de 2009 y en el cuarto gráfico los que peor lo hicieron. En el furgón de cola aparecen, precisamente, SCH y BBVA, los dos valores que mejor lo han hecho en el periodo alcista del 9 de marzo a hoy.

Afinando un poquito más, Banco Sabadell, Banesto y BME también aparecen entre los 5 peores del periodo enero marzo de 2009, precisamente los que también se encuentran entre los mejores del periodo alcista a partir del 9 de marzo.

Telefónica, Repsol, Corporación financiera Alba y Criteria que no lo hicieron tan mal en el periodo de comienzos de año, son los que menos han rebotado en el movimiento alcista desde el 9 de marzo.

Se pueden buscar justificaciones de toda índole, por fundamentales, por técnico, aunque parece bastante evidente, que la magnitud del rebote viene, en gran medida, influida por la cuantía de los descensos previos. Es por esta razón por la que considero interesante vigilar la curva que delimita la evolución diaria de cada uno de estos valores, ya que de esta manera, podremos, en función al escenario por el que estemos apostando, buscar los valores que mejor o que peor lo hayan hecho en el periodo previo. Si tenemos herramientas que nos alertan de posibles techos, la prudencia debería llevarnos a descartar BBVA y SCH como destinatarios de nuestras inversiones, por el contrario, si nuestras herramientas avisan de posibles suelos, estos dos títulos emergen como los candidatos ideales (por supuesto no exentos de riesgo y por ello ponderables en función al perfil de riesgo de cada uno) para buscar rebotes.

El quinto y sexto gráfico presenta la evolución jerarquizada de los valores objeto del estudio durante las últimas 5 sesiones. Siguiendo con el razonamiento anterior, es posible que tengamos una señal de peligro cuando veamos que los que mejor se han comportado en el rebote desde el 9 de marzo, van ocupando las plazas de los que peor lo están haciendo. En la foto de las últimas 5 sesiones, BBVA aún aparece entre los 3 mejores títulos aunque SCH ha ido perdiendo terreno. Repsol y Telefónica, de ocupar los peores puestos en la jerarquía de revalorizaciones desde el suelo del 9 de marzo, van ascendiendo en el ranking de comportamiento, si lo que observamos son las últimas 5 sesiones.

Por último, para completar esta reflexión, les muestro ahora el comportamiento de estos valores, objeto de estudio y seguimiento, durante las 2 últimas sesiones.

No deben ser significativas las valoraciones realizadas sobre 2 sesiones, aunque nos servirá como alerta. Pueden ver como BBVA y SCH ya se encuentran entre los peores y Repsol y Telefónica entre los mejores de este periodo tan corto. De mantenerse esta tónica en las próximas sesiones, tendríamos una señal cada vez más diáfana que invitaría a la prudencia.

RESUMIENDO:

Les acabo de mostrar otra herramienta más que nos ayudará en la detección de posibles extremos. Unida a las herramientas que generan los gráficos de probabilidad de éxito (nutrida con datos semanales) y a los osciladores de renta variable vs renta fija, mi intención es ir incrementando el arsenal de instrumentos que deben ayudarnos en la localización de los extremos del mercado. Estos gráficos, junto con similares, implementados sobre los valores del resto de índices que inserto en el blog, así como sobre los sectoriales de Nasdaq y Eurostoxx irán viéndolos a diario.

POSDATA: No me considero un comercial al uso, más bien intento encarrilar mi vida profesional por la senda de la generación de herramientas útiles y el que quiera que las use para su propio beneficio patrimonial.

Por el momento voy a seguir colocándolas en abierto, aunque tengo algunas ideas (herramientas) que de conseguir desarrollarlas, me permitirían dar un salto de calidad por el que exigiría remuneración o simplemente concederme el seguimiento de parte de vuestro patrimonio (para ello debo estar ubicado en alguna entidad financiera, cuestión que a día de hoy no tengo resuelta).

Hace unos días, una red social me ha solicitado que genere un grupo y que lo administre. Además buscan que genere contenidos con que dar algo de calidad al grupo, llamado SEGUIMIENTO PATRIMONIAL.

La decisión que he tomado es insertar, a diario e incluso con actualizaciones intradiarias, en el blog que tendré a través de esta red social todos los gráficos que he insertado en el artículo que os envío hoy y todo los que voy a generar sobre Ibex, Mercado continuo y Eurostoxx.

Es una forma de controlar quién accede a estos contenidos, ya que para formar parte del grupo hay que darse de alta (por supuesto es gratuito)y soy yo el que decide quién accede y quién no. Además en estos grupos sociales, tendremos disponible la herramienta del CHAT, con la que la comunicación puede ser muy rápida y directa.

La dirección que hay que poner en el navegador para acceder a esta red social es http://aprendeainvertir.ning.com/groups y una vez ahí seleccionar el grupo de SEGUIMIENTO PATRIMONIAL y darse de alta.

Long short Dow Jones vs Nasdaq 100 y IV

Cuarta entrada en la

que recopilo, reflexiono y cuantifico sobre este long short neutral a mercado

La interpretación es muy sencilla, curva azul al alza nos dice que tenemos que estar largos de Dow Jones y cortos de Nasdaq 100 y curva azul a la baja, que la posición más eficiente es cortos de Dow Jones y largos de Nasdaq 100.

Aunque son estrategias a priori muy conservadoras, con beta próxima a cero, con volatilidad baja si la implementamos sin apalancamiento, no parece muy recomendable depender de una única apuesta long short.

Para que tengan una referencia, desde el 8 de diciembre de 2008 (momento en el que se giran a la baja la curva azul -ratio- y la curva blanca -oscilador-) hasta el cierre de ayer, la posición corta de Dow Jones y larga de Nasdaq 100, habría correspondido a una

rentabilidad del +7,95% aproximadamente,

teniendo en cuenta que no nos habríamos apalancado (es decir, habríamos depositado el nominal necesario para montar esta estrategia).

De la sesión del jueves 26 al viernes 27, esta estrategia nos deparó

un -0,23%

Desde el día 8 de diciembre hasta el cierre de ayer,

el Dow Jones baja un -12,96% y el Nasdaq sube un +2,16%.

Si nos hubiéramos apalancado habríamos sufrido algo más de volatilidad aunque también tendríamos ingresos más jugosos.

Esta estrategia está en vigilancia ya que hay divergencia entre el ratio y el oscilador. El ratio está desplegando un movimiento lateral, en las últimas sesiones, y el oscilador está girado al alza. Según está montada esta posición, nuestro interés reside en que ambas curvas continúen a la baja.

Ahí tienen material para reflexionar, simular y estudiar.

Long Short Dax Xetra vs Ftse 100 y IV

Cuarta entrada en la que recopilo, reflexiono y cuantifico sobre este long short neutral a mercado

La interpretación es muy sencilla, curva azul al alza nos dice que tenemos que estar largos de Dax Xetra y cortos de Ftse 100 y curva azul a la baja, que la posición más eficiente es cortos de Xetra y largos de Ftse 100.

Aunque son estrategias a priori muy conservadoras, con beta próxima a cero, con volatilidad baja si la implementamos sin apalancamiento, no parece muy recomendable depender de una única apuesta long short.

Para que tengan una referencia, desde el 2 de marzo de 2009 (momento en el que se giran al alza la curva azul -ratio- y la curva blanca -oscilador-) hasta el cierre de la última sesión, la posición larga de Xetra y corta de Ftse 100, habría correspondido a una

rentabilidad del +2,89% aproximadamente,

teniendo en cuenta que no nos habríamos apalancado (es decir, habríamos depositado el nominal necesario para montar esta estrategia).

De la sesión del jueves 26 al viernes 27, esta estrategia nos deparó

un -0,32%

Desde el día 2 de marzo hasta el cierre de ayer,

el Xetra sube un +13,3% y el Ftse sube un +7,53%.

Si nos hubiéramos apalancado habríamos sufrido algo más de volatilidad aunque también tendríamos ingresos más jugosos.

El oscilador de 25 sesiones se está aproximando a la zona que delimita sobrecompra, así que hay que iniciar el proceso de vigilancia estrecha de este "pair trading". El oscilador de 17 sesiones ya se encuentra en la zona de 60, denotando también señales de precaución con la actual posición. En la sesión del viernes este último oscilador se giró a la baja insistiendo en la prudencia con la posición actual. Por el lado de la volatilidad, el Xetra ha visto descender su volatilidad de manera más acusada en las últimas sesiones, algo que en principio, sería lo recomendable según está montada la posición actual.

Ahí tienen material para reflexionar, simular y estudiar.

Long short Cac 40 vs Ftse 100 y IV

Posición desecha. Ratio y oscilador girados al alza descartan que continuemos con la posición corta de Cac 40 y larga de Ftse 100.

Cuarta entrada en la que recopilo, reflexiono y cuantifico sobre este long short neutral a mercado.

Este long short es el que peor está funcionando de los 4 que les llevo mostrando en las últimas sesiones.

La interpretación es muy sencilla, curva azul al alza nos dice que tenemos que estar largos de Cac 40 y cortos de Ftse 100 y curva azul a la baja, que la posición más eficiente es cortos de Cac 40 y largos de Ftse 100.

Aunque son estrategias a priori muy conservadoras, con beta próxima a cero, con volatilidad baja si la implementamos sin apalancamiento, no parece muy recomendable depender de una única apuesta long short.

Para que tengan una referencia, desde el 24 de octubre de 2008 (se produce el giro a la baja de la curva azul y a los pocos días también del oscilador) hasta el cierre de la posición el martes 24 de marzo, la posición corta de Cac 40 y larga de Ftse 100, habría correspondido a una

rentabilidad del 5,47% aproximadamente,

en algo más de 4 meses, teniendo en cuenta que no nos habríamos apalancado (es decir, habríamos depositado el nominal necesario para montar una estrategia de estas, enfrentado los dos índices).

Desde el día 24 de octubre hasta el cierre del martes 24 de marzo,

el Cac 40 baja un 9,67% y el Ftse sube un 1,26%.

Si nos hubiéramos apalancado habríamos sufrido algo más de volatilidad aunque también tendríamos ingresos más jugosos.

Sin apalancamiento, del lunes 23 al cierre de posicones el martes 24, esta estrategia habría conseguido

una rentabilidad del -0,45%

Quiero destacar que la herramienta que genera señales nos habría hecho cerrar posiciones el 5 de febrero, ante el giro al alza tanto del oscilador como de la curva azul, por lo que los beneficios de esta operativa habrían sido algo mayores.

Les adjunto, en este post resumen, el gráfico que pueden ver, actualizado a diario, en la pestaña market neutral, con el ratio entre los índices y el oscilador de 25 sesiones

La continuidad en el movimiento al alza del ratio y del oscilador obligan a cerrar esta posición y recomiendan abrir la contraria, esto es, largos de Cac 40 y cortos de Ftse 100, aunque aguardaremos una sesión para plantear abrir nueva distribución. En la última sesión, el oscilador de 17 sesiones se giró a la baja, esta divergencia entre osciladores y ratio aconseja seguir con esta posición desecha.

Ahí tienen material para reflexionar, simular y estudiar.

Long short Ibex 35 vs Cac 40 y IV

Iniciamos nueva posición el lunes 23 de marzo, largos de Ibex en 7.800 y cortos de Cac en 2815.

Cuarta entrada en la que recopilo, reflexiono y cuantifico sobre este long short neutral a mercado

La interpretación es muy sencilla, curva azul al alza nos dice que tenemos que estar largos de Ibex y cortos de Cac 40 y curva azul a la baja, que la posición más eficiente es cortos de Ibex y largos de Cac 40.

Aunque son estrategias a priori muy conservadoras, con beta próxima a cero, con volatilidad baja si la implementamos sin apalancamiento, no parece muy recomendable depender de una única apuesta long short.

Para que tengan una referencia, desde el 23 de marzo de 2009 hasta el cierre de la última sesión, la posición larga de Ibex y corta de Cac 40, habría correspondido a una

rentabilidad del 0,36% aproximadamente,

Teniendo en cuenta que no nos habríamos apalancado (es decir, habríamos depositado el nominal necesario para montar una estrategia de estas, aproximadamente 50.000 euros, con 3 futuros mini Ibex por cada futuro Eurostoxx 50). Desde la apertura del día 23 de marzo hasta el cierre de la última sesión,

el Ibex sube un +1,64% y el Cac un +0,91%.

Si nos hubiéramos apalancado habríamos sufrido algo más de volatilidad aunque también tendríamos ingresos más jugosos. Del jueves 26 de marzo al viernes 27, la estrategia consiguió, sin apalancamiento,

un -0,03%.

Les adjunto en este post resumen el gráfico que pueden ver, actualizado a diario, en la pestaña market neutral, con el ratio entre los índices y el oscilador de 25 sesiones

Para que vean cómo funcionan las restricciones, en el 2º gráfico les adjunto el oscilador de 17 sesiones, en el que se observa como la curva blanca que se había girado a la baja, en la última sesión ha retomado el sesgo alcista. El oscilador de 25 sesiones sigue al alza al igual que el ratio Ibex vs Cac. Por el momento, dada la sintonía entre las señales habría que mantener la posición.

El diferencial de volatilidades, por el momento va a favor de la posición actual.

Ahí tienen material para reflexionar, simular y estudiar.

Comentario Long short datos a cierre 27 marzo. Resumen días previos.

El cuadro que les presento recoge la evolución día a día de los 4 long short sobre los que he ido insertando comentarios. Les adjunto evolución diaria desde el 2 de marzo. Como es evidente, las celdas en rojo significan que en esa sesión la estrategia perdió posiciones.

Los long short son:

IBEX 35 VS CAC 40 (23/03 se iniciaron posiciones largas en Ibex y cortas en Cac)

CAC 40 VS FTSE 100 (24/03 se cerraron posiciones)

DAX XETRA VS FTSE 100

DOW JONES INDUSTRIALES VS NASDAQ 100

Además, en cada columna aparece la referencia "largo" o "corto" indicando la posición en la que se encontraba el primero de los dos índices y evidentemente, el otro índice de este pairs trading asumiría la posición contraria.

Por poner un ejemplo, en el caso de Dow Jones vs Nasdaq 100, el hecho de que aparezca "corto", significa que el Dow Jones estaría corto y por lo tanto Nasdaq 100 estaría largo (futuros comprados)

Me han realizado varias consultas sobre la forma en la que se contabilizan los rendimientos diarios, lo explicaré en unas líneas. Estos resultados reflejan el comportamiento diario al enfrentar dos índices. Asumo que la paridad es exacta (delta neutral), es decir, tenemos el mismo nominal en posición larga que en posición corta. Si montar un long short Ibex 35 vs Eurostoxx 50 requiere 3 futuros mini ibex por un lado y un futuro de Eurostoxx 50 por otro, correspondiendo a un nominal de unos 50.000 euros, 25.000 estarán en cada una de las posiciones. Si tras la sesión bursátil obtenemos un diferencial del 0,5% entre los dos índices, nuestra ganancia o pérdida, en esa sesión, será del 0,25%, ya que habremos ganado o perdido un 0,5% con 1/2 del nominal y al reflejar el resultado sobre 50.000 euros (en este ejemplo que he puesto), nuestra ganancia o pérdida real será del 0,25%.

Además, una vez realizado el recuento por estrategia y de nuevo asumiendo que en cada par de activos tenemos idéntico porcentaje sobre el patrimonio global, hemos de volver a dividir el rendimiento global obtenido entre el número de long short que esté arrastrando en este escaparate diario.

Tengan en cuenta que estamos ante una estrategia que, sin apalancamiento, busca obtener rendimientos anuales en el entorno del 10%, con una volatilidad que ronde el 3-5%.

Esto trae a colación un par de aspectos. Estoy aportando datos sin apalancamiento, esto es, asumo que, en el ejemplo antes puesto, estoy depositando 50.000 euros (aproximadamente por cada estrategia long short) en la entidad en la que llevo a cabo esta metodología long short. Apalancarnos 2 a 1 significaría que en la entidad solo deposito la mitad del nominal total, esto es, por seguir con el ejemplo, unos 25.000 euros y por lo tanto, la ganancia o pérdida diaria, al reflejarla sobre 25.000 euros, amplifica el % de ganancia o pérdida y por supuesto la volatilidad de esta metodología.

El 2º aspecto relevante se refiere al concepto "delta neutral", ya que aquí tenemos una posible via de optimización de esta estrategia. Les anticipo algo que ya iré colgando en el blog y que se refiere a lo siguiente:

Tenemos dos activos enfrentados, uno largo (futuros o CFDs comprados) y el otro corto (futuros o CFDs vendidos), si somos capaces de anticipar que iniciamos un periodo en el que las bolsas tenderán al alza o a la baja, estaremos en disposición de modificar ligeramenten la paridad de la posición. Por ejemplo, si mi herramienta de probabilidad de éxito semanal avisa de un extremo de mercado por la parte de abajo (sobreventa) y el oscilador de RV vs RF ha perdido la zona 35 y se está girando al alza, tenemos dos señales que nos alertan de la elevada probabilidad de asistir a un tramo alcista en las bolsas, automáticamente, podremos sobreponderar ligeramente el activo, de los long short que estén operativos, que tenemos en posición larga e infraponderaremos el que tenía posición corta. Mientras más alteremos esta paridad, más riesgo estaremos asumiendo.

Ya ven, dos vias de optimización, que me han dado estupendos resultados cuando durante 2008 las estuve poniendo en práctica, en tiempo real y con operativa real.