No aprendemos que no aprendemos

LEYES POTENCIALES Y TEORÍA DE REDES, UN MARCO CONCEPTUAL MÁS PRECISO

La chispa que me ha llevado a hilvanar los acontecimientos es la evidente paradoja de, por un lado la impredecibilidad de los sistemas dinámicos no lineales (el tiempo meteorológico, las bolsas etc.), y por otro, la apuesta del gran capital por depositar su peculio en algoritmos matemáticos que pretenden detectar ineficiencias y reducir el azar. Este punto de partida debe ser aderezado con dos eventos concluyentes, el que más del 60% del volumen de trading diario en el New York Stock Exchange provenga de sistemas automáticos con sofisticados algoritmos y la asombrosa versatilidad de uno de los números irracionales más ubicuos, la razón áurea (1,61803398…), generalmente denotada por phi. Siempre que aparece la razón áurea puede apostarse a que por el contorno merodean los números de Fibonacci, sucesión archiconocida para todo aquél que se dedique al ámbito financiero, en la que cada número, excepto los dos primeros, es la suma de los dos precedentes 1, 1, 2, 3, 5, 8, 13, 21, 24…

Todas las sucesiones de Fibonacci tienen la propiedad de que el conciente de dos términos adyacentes se acerca más y más a phi y tiende en el límite a la razón áurea. Los seguidores del análisis técnico conocen bien este marco conceptual y dependiendo de su grado de fanatismo hacia la materia que creen dominar, serán o no, conscientes de la vasta aleatoriedad y subjetividad de los análisis chartistas. Retomando la teoría conspiratoria que sobrevolará este ensayo, es necesario aportar algo de esoterismo en esta trama, si se pretende que el pequeño inversor al acudir a los mercados, disponga de alguna herramienta que le haga inferir cierto control en el devenir bursátil.

Asumo que la parcela chartista es más sencilla de aprehender y resultará más cercana al recién llegado a estos inhóspitos mercados, la otra gran parcela generadora de análisis, que habría que calificar como igual de aleatoria, por los resultados que ofrece, es la del análisis fundamental (búsqueda del “verdadero” valor de un título mediante el análisis de sus estados financieros, previsiones económicas, etc.), más compleja por requerir una mayor formación académica inicial y acceso a información privada de las empresas y por ello casi exclusivamente cedida a los supuestos “expertos” en este ámbito de las ciencias sociales. Simplemente, el futuro es impredecible.

Recapitulo, por un lado tenemos al gran capital apostando por sistemas automáticos basados en matemáticas complejas, además tenemos un corpus matemático, números de Fibonacci, que habilita una voluminosa producción literaria (sin fundamento en su mayor parte) acerca de la importancia de la razón áurea en el seguimiento bursátil, adoctrinando a legiones de inversores (aquí también entrarían multitud de institucionales) en una pseudo ciencia, que al menos aporta algunos rudimentos para descartar, de manera rápida, escenarios que estuviéramos defendiendo. Hemos de unir a esta recapitulación las numerosas servidumbres del ser humano fruto de una evolución en entornos infinitamente menos complejos en los que la información circulaba a velocidades sencillas de interpretar por nuestros atributos inferenciales (intuición). Entre estas servidumbres se encuentra nuestra necesidad de que nos aporten causas sencillas de entender e historias o narraciones en las que se encadenen los hechos relevantes. Hay toda una industria que tiene que justificar sueldos y una dedicación, supuestamente trascendente, a un ámbito de las ciencias sociales demasiado caótico (sistema dinámico no lineal) con todo lo que ello conlleva en el marco conceptual.

Introduzco en este punto otro par de conceptos para que la madeja se vaya trasformando en indescifrable. Me apoyaré ahora en las leyes potenciales y en la Teoría de Redes para dar la siguiente vuelta de tuerca. La verdadera mano fuerte, no la inmensa mayoría de institucionales que no saben por dónde les vienen los tiros, incluso una vez que ha armado un entorno en el que consigue reducir el azar (induciendo a la mayoría a interpretar el devenir bursátil basándose en unas pocas metodologías) a niveles que pueden otorgarle una ventaja, si consigue equipos disciplinados y suficiente potencia de cálculo, sigue necesitando domesticar la aleatoriedad. Debieron reconocer que los mercados financieros son sistemas complejos y que por ello deben interpretarse como compuestos por varias partes interconectadas cuyos vínculos contienen información adicional y oculta al observador. Además, como resultado de las interacciones entre elementos, comprendieron que emergen propiedades nuevas que no pueden explicarse a partir de las propiedades de los elementos aislados. Las distribuciones gausianas suelen prevalecer cuando los eventos son completamente independientes unos de otros, sin embargo, tan pronto como introducimos la asunción de la interdependencia de los acontecimientos, afloran las denominadas distribuciones paretianas ya que los bucles que se retroalimentan tienden a amplificar los que se anticipaban como insignificantes eventos iniciales.

Todo apunta a que la mayor parte de interacciones sociales siguen la distribución de Pareto, la ley de potencias o, dicho más simplemente, la regla 80/20.

Como pueden ver, se consigue de esta manera domesticar significativamente el azar, así que de nuevo, un diagnóstico más preciso de dónde nos encontramos, abre las puertas a desarrollos matemáticos más certeros con las posibles fuentes de incertidumbre. Sin embargo, las manos fuertes, tienen otro quebradero de cabeza adicional en la DINÁMICA DE REDES.

Las redes están formadas por nodos y conexiones entre dichos nodos. La robustez y vulnerabilidad de las redes se sabe que depende de su arquitectura y al igual que en la naturaleza, las redes generadas por el ser humano obtienen robustez maximizando la interconectividad. Inevitablemente aparecen centros o nodos que atraen un mayor número de conexiones y estos al crecer tienen cada vez más atractivo sobre los recién llegados, fenómeno conocido como conexión preferente. Las redes de crecimiento libre, por este motivo, también funcionan de acuerdo a leyes potenciales, es decir, el número de nodos que solo tienen un enlace será una potencia del número de enlaces que soporta el nodo más conectado.

En el entramado financiero, la tendencia durante los últimos lustros transitó hacia una concentración entorno a los nodos bancarios reduciendo la robustez y la resistencia local a un fallo. Además, la caída de algunos de estos nodos (han caído varios, Lehman, Bearn Stern, etc.) en función a su grado de interconexión puede provocar el aislamiento y caída de otros menos conectados. Esta vulnerabilidad es una propiedad inherente a las redes de libre crecimiento. Debemos dar por hecho que los fallos locales son inevitables e incluso sanos, el objetivo debe estar en reducir las caídas en cadena. Además se sabe que los procesos que llevan a un fenómeno de caídas en cadena son durante cierto tiempo invisibles, un tiempo que es proporcional al margen de sobrecarga de la red.

Recopilando nuevamente, esa entelequia conceptual que denomino mano fuerte y que mantiene una posición dominante sobre el entramado financiero sabe que tiene como rival al azar y también a su propia hipertrofia. Para reducir el azar pudo aportar a los inversores un par de metodologías (análisis técnico y análisis fundamental) para favorecer un efecto manada con el resultado de poder desarrollar algoritmos que parten de menores grados de libertad. Además, descartando la matemática gausiana y comprendiendo las leyes potenciales, reducimos aún más esos grados de libertad. Su principal enemigo son ellos mismos. Inmersos en esta dinámica conceptual, apoyados en los generadores de opinión (ellos mismos) que hábilmente pueden manipular hasta el extremo los periodos de pánico o de euforia, y con una potencia de cálculo y equipos de desarrolladores disciplinados, al igual que un péndulo consiguen ir aproximándose a un extremo en el que el sistema es inviable. Sus nodos se hipertrofian provocando una inevitable caída de algunos de ellos. Ahora el péndulo debería ir aproximándose al extremo contrario lo que conllevará una catarsis de consecuencias inciertas por la complejidad a la que nos abocan unas redes financieras cada vez más globalizadas.

RESUMIENDO:

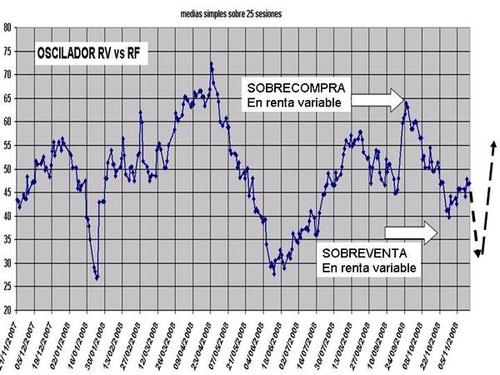

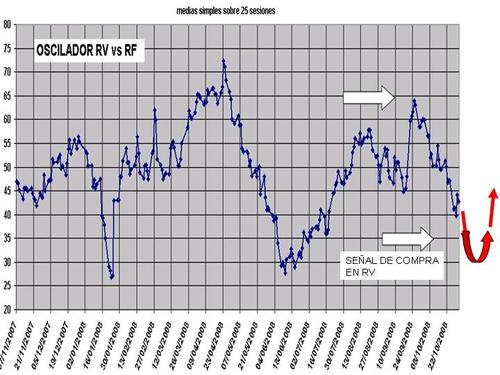

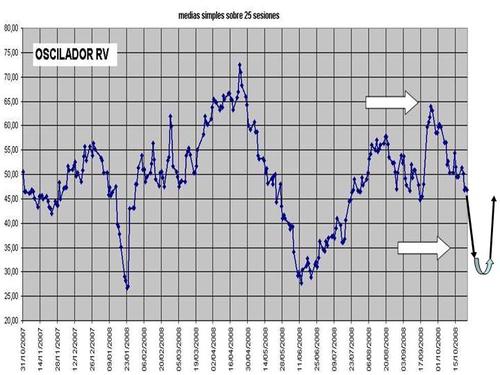

Aprovecho estas últimas líneas para desearles un venturoso 2009, aunque a priori se presenta convulso y peligroso. Por teoría de ciclos no tiene por que ser un mal año para las bolsas, aunque para la economía real se pronostican todos los males. El escenario por el que apuesto espera un primer semestre complejo con alta probabilidad de ir a buscar nuevos mínimos. El tercer gráfico que inserto muestra el oscilador de RV frente a RF junto al gráfico de Eurostoxx 50. No ha generado señal de entrada aún y espero que sea capaz de detectar el periodo en el que el mercado delimite un suelo relevante, desde el que construya un rebote significativo.

Durante 2008 he dado forma a un discurso coherente sobre el que continuaré profundizando. Intentaré generar conciencia sobre aspectos que considero relevantes y resaltaré las servidumbres evolutivas que como humanos presentamos y que invalidan nuestra intuición como herramienta para encarar sistemas dinámicos como las bolsas. Mi énfasis creativo se ciñe al ámbito cuantitativo, con un proyecto de Sicav cuantitativa (long short neutral a mercado) que verá la luz en breve. Aprendan de errores pasados, el futuro es impredecible, aunque aún podemos lanzar conjeturas que deberíamos de refutar lo antes posible. Suerte durante 2009.