jueves, 30 de abril de 2009

Brasil, Bovespa, última sesión

Long Short Dow industriales vs Nasdaq 100 y IV

Cuarta entrada en la

que recopilo, reflexiono y cuantifico sobre este long short neutral a mercado

La interpretación es muy sencilla, curva azul al alza nos dice que tenemos que estar largos de Dow Jones y cortos de Nasdaq 100 y curva azul a la baja, que la posición más eficiente es cortos de Dow Jones y largos de Nasdaq 100.

Aunque son estrategias a priori muy conservadoras, con beta próxima a cero, con volatilidad baja si la implementamos sin apalancamiento, no parece muy recomendable depender de una única apuesta long short.

Para que tengan una referencia, desde el 8 de diciembre de 2008 (momento en el que se giran a la baja la curva azul -ratio- y la curva blanca -oscilador-) hasta el cierre de ayer, la posición corta de Dow Jones y larga de Nasdaq 100, habría correspondido a una

rentabilidad del +10,61% aproximadamente,

teniendo en cuenta que no nos habríamos apalancado (es decir, habríamos depositado el nominal necesario para montar esta estrategia).

De la sesión del martes 28 al miércoles 29, esta estrategia deparó

un -0,30%

Desde el día 8 de diciembre hasta el cierre de la última sesión,

el Dow Jones baja un -8,38% y el Nasdaq sube un +12,84%.

Si nos hubiéramos apalancado habríamos sufrido algo más de volatilidad aunque también tendríamos ingresos más jugosos.

El ratio continúa con su sesgo a la baja y los osciladores de 25 y 17 sesiones también mantienen su sesgo bajista. Mantenemos la posición actual, según está montada, nuestro interés reside en que ambas curvas continúen a la baja.

Ahí tienen material para reflexionar, simular y estudiar.

Long Short Dax Xetra vs Ftse 100 y IV

Cuarta entrada en la que recopilo, reflexiono y cuantifico sobre este long short neutral a mercado

La interpretación es muy sencilla, curva azul al alza nos dice que tenemos que estar largos de Dax Xetra y cortos de Ftse 100 y curva azul a la baja, que la posición más eficiente es cortos de Xetra y largos de Ftse 100.

Aunque son estrategias a priori muy conservadoras, con beta próxima a cero, con volatilidad baja si la implementamos sin apalancamiento, no parece muy recomendable depender de una única apuesta long short.

Para que tengan una referencia, desde el 2 de marzo de 2009 (momento en el que se giran al alza la curva azul -ratio- y la curva blanca -oscilador-) hasta el cierre de la última sesión, la posición larga de Xetra y corta de Ftse 100, habría correspondido a una

rentabilidad del +5,63% aproximadamente,

teniendo en cuenta que no nos habríamos apalancado (es decir, habríamos depositado el nominal necesario para montar esta estrategia).

De la sesión del martes 28 al miércoles 29, esta estrategia nos deparó

un -0,08%

Desde el día 2 de marzo hasta el cierre de la última sesión,

el Xetra sube un +26,81% y el Ftse sube un +15,55%.

Si nos hubiéramos apalancado habríamos sufrido algo más de volatilidad aunque también tendríamos ingresos más jugosos.

El oscilador de 25 sesiones se ha girado a la baja, así que hay que iniciar el proceso de vigilancia estrecha de este "pair trading". El oscilador de 17 sesiones se giró hace unos días al alza, precisamente los que nos interesa según está montada la posición. El spread Xetra vs Ftse se está girando a la baja, de nuevo situación peligrosa para la estrategia según está montada. Por el momento mantenemos la posición ya que el ratio entre ambos índices continúa al alza.

Ahí tienen material para reflexionar, simular y estudiar.

Long Short Cac 40 vs Ftse 100 y IV

Posición desecha. Ratio en movimiento lateral y oscilador girado a la baja descartan que continuemos con la posición corta de Cac 40 y larga de Ftse 100.

Cuarta entrada en la que recopilo, reflexiono y cuantifico sobre este long short neutral a mercado.

Este long short es el que peor está funcionando de los 4 que les llevo mostrando en las últimas sesiones.

La interpretación es muy sencilla, curva azul al alza nos dice que tenemos que estar largos de Cac 40 y cortos de Ftse 100 y curva azul a la baja, que la posición más eficiente es cortos de Cac 40 y largos de Ftse 100.

Aunque son estrategias a priori muy conservadoras, con beta próxima a cero, con volatilidad baja si la implementamos sin apalancamiento, no parece muy recomendable depender de una única apuesta long short.

Para que tengan una referencia, desde el 24 de octubre de 2008 (se produce el giro a la baja de la curva azul y a los pocos días también del oscilador) hasta el cierre de la posición el martes 24 de marzo, la posición corta de Cac 40 y larga de Ftse 100, habría correspondido a una

rentabilidad del 5,47% aproximadamente,

en algo más de 4 meses, teniendo en cuenta que no nos habríamos apalancado (es decir, habríamos depositado el nominal necesario para montar una estrategia de estas, enfrentado los dos índices).

Desde el día 24 de octubre hasta el cierre del martes 24 de marzo,

el Cac 40 baja un 9,67% y el Ftse sube un 1,26%.

Si nos hubiéramos apalancado habríamos sufrido algo más de volatilidad aunque también tendríamos ingresos más jugosos.

Sin apalancamiento, del lunes 23 al cierre de posicones el martes 24, esta estrategia habría conseguido

una rentabilidad del -0,45%

Quiero destacar que la herramienta que genera señales nos habría hecho cerrar posiciones el 5 de febrero, ante el giro al alza tanto del oscilador como de la curva azul, por lo que los beneficios de esta operativa habrían sido algo mayores.

Les adjunto, en este post resumen, el gráfico que pueden ver, actualizado a diario, en la pestaña market neutral, con el ratio entre los índices y el oscilador de 25 sesiones

En las últimas sesiones, el ratio Cac vs Ftse está adoptando un movimiento lateral con cierto sesgo alcista mientras que el oscilador de 25 y de 17 se encuentran en una especie de movimiento lateral también alcista. Aguantaremos hasta ver que los osciladores alcanzan la zona de sobrecompra (los entornos de 65) para plantearnos abrir posiciones. Por el momento continua deshecha.

Ahí tienen material para reflexionar, simular y estudiar.

Long Short Ibex 35 vs Cac 40 y IV

Avisé el martes 14 por la mañana que iba a liquidar esta posición por la sobrecompra que presentaban los osciladores de 25 y 17 sesiones. Se cerraron posiciones el martes 14 de abril. con Ibex en 8.800 y Cac 40 en 2.988. Hasta que no veamos un giro a la baja en el ratio Ibex 35 vs CAc 40 no es recomendable abrir nuevas posiciones.

Iniciamos nueva posición el lunes 23 de marzo, largos de Ibex en 7.800 y cortos de Cac en 2815.

Cuarta entrada en la que recopilo, reflexiono y cuantifico sobre este long short neutral a mercado

La interpretación es muy sencilla, curva azul al alza nos dice que tenemos que estar largos de Ibex y cortos de Cac 40 y curva azul a la baja, que la posición más eficiente es cortos de Ibex y largos de Cac 40.

Aunque son estrategias a priori muy conservadoras, con beta próxima a cero, con volatilidad baja si la implementamos sin apalancamiento, no parece muy recomendable depender de una única apuesta long short.

Para que tengan una referencia, desde el 23 de marzo de 2009 hasta el cierre de la posición durante la sesión del martes 14 de abril, la posición larga de Ibex y corta de Cac 40, habría correspondido a una

rentabilidad del +3,34% aproximadamente,

Teniendo en cuenta que no nos habríamos apalancado (es decir, habríamos depositado el nominal necesario para montar una estrategia de estas, aproximadamente 50.000 euros, con 3 futuros mini Ibex por cada futuro Eurostoxx 50). Desde la apertura del día 23 de marzo hasta el cierre de la posición,

el Ibex sube un +13,27% y el Cac sube un +6,58%.

Si nos hubiéramos apalancado habríamos sufrido algo más de volatilidad aunque también tendríamos ingresos más jugosos. Del jueves 9 al martes 14 de abril, la estrategia consiguió, sin apalancamiento,

un +0,34 %.

Les adjunto en este post resumen el gráfico que pueden ver, actualizado a diario, en la pestaña market neutral, con el ratio entre los índices y el oscilador de 25 sesiones

El spread Ibex vs Cac 40 se ha girado a la baja, los osciladores también están girados a la baja, así que estaremos pendientes, en las próximas sesiones, para probablemente aperturar nuevas posiciones, en este caso, cortos de Ibex y largos de Cac 40. SE HAN LIQUIDADO LAS POSICIONES EN LA SESIÓN DEL 14 DE ABRIL.

Ahí tienen material para reflexionar, simular y estudiar.

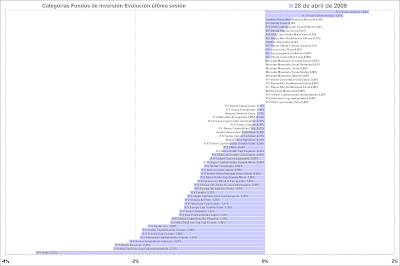

Comentario Long Short a cierre del 29 de abril.

He estado dedicado a preparar un sistema automático de señales, a partir de lo que generan mis herramientas y osciladores y no he podido prepararles un display en el que tengan a diario los 9 long short que mejor resultado podrían darnos. En cuanto encuentre un hueco me pongo en ello. De todas formas, en breve tendrán a su disposición una PLATAFORMA WEB desde la que poder seguir la evolución de los distintos long short, con una jerarquía de cuales pueden ser los más eficientes. La intención es diluir el riesgo y a la vez apalancarnos un poquito para buscar algo más de rentabilidad, sin por ello tener que sufrir más volatilidad de la que actualmente presenta esta estrategia.

El cuadro que les presento recoge la evolución día a día de los 4 long short sobre los que he ido insertando comentarios. Les adjunto evolución diaria desde el 2 de marzo. Como es evidente, las celdas en rojo significan que en esa sesión la estrategia perdió posiciones.

Los long short son:

IBEX 35 VS CAC 40 (14/04 se liquidaron posiciones en Ibex y en Cac)

CAC 40 VS FTSE 100 (24/03 se cerraron posiciones)

DAX XETRA VS FTSE 100

DOW JONES INDUSTRIALES VS NASDAQ 100

Además, en cada columna aparece la referencia "largo" o "corto" indicando la posición en la que se encontraba el primero de los dos índices y evidentemente, el otro índice de este pairs trading asumiría la posición contraria.

Por poner un ejemplo, en el caso de Dow Jones vs Nasdaq 100, el hecho de que aparezca "corto", significa que el Dow Jones estaría corto y por lo tanto Nasdaq 100 estaría largo (futuros comprados)

En este primer cuadro se denota la evolución diaria, del conjunto de estos 4 long short, durante el mes de abril, y en el siguiente cuadro tienen la evolución diaria desde el 27 de febrero de 2009 (momento en el que inicié la divulgación de esta metodología neutral a mercado) hasta finales de marzo.

Me han realizado varias consultas sobre la forma en la que se contabilizan los rendimientos diarios, lo explicaré en unas líneas. Estos resultados reflejan el comportamiento diario al enfrentar dos índices. Asumo que la paridad es exacta (delta neutral), es decir, tenemos el mismo nominal en posición larga que en posición corta. Si montar un long short Ibex 35 vs Eurostoxx 50 requiere 3 futuros mini ibex por un lado y un futuro de Eurostoxx 50 por otro, correspondiendo a un nominal de unos 50.000 euros, 25.000 estarán en cada una de las posiciones. Si tras la sesión bursátil obtenemos un diferencial del 0,5% entre los dos índices, nuestra ganancia o pérdida, en esa sesión, será del 0,25%, ya que habremos ganado o perdido un 0,5% con 1/2 del nominal y al reflejar el resultado sobre 50.000 euros (en este ejemplo que he puesto), nuestra ganancia o pérdida real será del 0,25%.

Además, una vez realizado el recuento por estrategia y de nuevo asumiendo que en cada par de activos tenemos idéntico porcentaje sobre el patrimonio global, hemos de volver a dividir el rendimiento global obtenido entre el número de long short que esté arrastrando en este escaparate diario.

Tengan en cuenta que estamos ante una estrategia que, sin apalancamiento, busca obtener rendimientos anuales en el entorno del 10%, mensuales en el entorno del 0,8% y semanales del 0,25%, con una volatilidad anualizada que ronde el 3-5%.

Esto trae a colación un par de aspectos. Estoy aportando datos sin apalancamiento, esto es, asumo que, en el ejemplo antes puesto, estoy depositando 50.000 euros (aproximadamente por cada estrategia long short) en la entidad en la que llevo a cabo esta metodología long short. Apalancarnos 2 a 1 significaría que en la entidad solo deposito la mitad del nominal total, esto es, por seguir con el ejemplo, unos 25.000 euros y por lo tanto, la ganancia o pérdida diaria, al reflejarla sobre 25.000 euros, amplifica el % de ganancia o pérdida y por supuesto la volatilidad de esta metodología.

El 2º aspecto relevante se refiere al concepto "delta neutral", ya que aquí tenemos una posible via de optimización de esta estrategia. Les anticipo algo que ya iré colgando en el blog y que se refiere a lo siguiente:

Tenemos dos activos enfrentados, uno largo (futuros o CFDs comprados) y el otro corto (futuros o CFDs vendidos), si somos capaces de anticipar que iniciamos un periodo en el que las bolsas tenderán al alza o a la baja, estaremos en disposición de modificar ligeramenten la paridad de la posición. Por ejemplo, si mi herramienta de probabilidad de éxito semanal avisa de un extremo de mercado por la parte de abajo (sobreventa) y el oscilador de RV vs RF ha perdido la zona 35 y se está girando al alza, tenemos dos señales que nos alertan de la elevada probabilidad de asistir a un tramo alcista en las bolsas, automáticamente, podremos sobreponderar ligeramente el activo, de los long short que estén operativos, que tenemos en posición larga e infraponderaremos el que tenía posición corta. Mientras más alteremos esta paridad, más riesgo estaremos asumiendo.

Las 3 últimas sesiones del mes de marzo han deparado que la rentabilidad mensual quede algo apartada de ese objetivo del 0,8%

Ya ven, dos vias de optimización, que me han dado estupendos resultados cuando durante 2008 las estuve poniendo en práctica, en tiempo real y con operativa real.