jueves, 9 de abril de 2009

X. Renta variable sector financiero frente a ... Zonas geográficas, sectores y categorías de fondos de inversión

CONCLUSIONES Y REFLEXIONES A LAS 9 ENTRADAS ANTERIORES A ESTA

Comportamiento relativo de fondos de renta variable del sectorial financiero con otras zonas geográficas o sectores.

Comparativa de distintas zonas geográficas y sectores. En color naranja pueden visualizar la curva generada por el fondo de renta variable del sectorial financiero y en color blanco tienen la curva generada por el comportamiento relativo entre los contendientes que se comparan. Curva blanca al alza significa que es más eficiente estar en el primero de los activos que se comparan (el que genera la curva naranja), curva blanca a la baja significa que es más eficiente estar invertido en el 2º.

En las primeras 8 entradas se observa en casi todos los gráficos que la curva blanca se mantiene al alza desde el 9 de marzo de 2009. Ha tenido una breve inflexión hace una semana aunque ha retomado el sesgo alcista. Es clara señal de que en prácticamente todas las comparaciones haber estado invertido en el sectorial financiero ha sido lo más eficiente, desd el 9 de marzo de 2009.

Alguna de las zonas o sectores de las que puede reseñarse algún tema relevante sería la de renta variable Europa capitalización pequeña, que también está funcionando bien en el rebote.

Renta variable latinoamerica y renta variable Asia Pacífico sin Japón pequeña capitalización los están haciendo incluso mejor que el sectorial financiero desde el 23 de marzo de 2009.

El sectorial de renta variable mercados emergentes EMEA y el sectorial tecnológico también están comportándose de manera muy parecida desde el 23 de marzo.

Por el lado negativo, el sectorial de renta variable sector oro lo está haciendo peor que otros sectores y zonas geográficas.

La entrada nº IX de esta serie nos aporta mucha información. Podemos visualizar la evolución de los sectores y zonas geográficas objeto de estudio en el periodo bajista de 6 de enero de 2009 a 9 de marzo de 2009 con la intención de confirmar si los sectores que peor lo hacen pasan a ubicarse en los mejores puestos de la jerarquía de comportamiento comparado y viceversa, los que mejor lo hicieron durante la etapa de descensos, ver si pasan a ser los peores en el proceso de subida.

Así ocurre, el sectial de oro es el peor y el financiero el mejor, en el periodo alcista desde el 9 de marzo.

La reflexión que les lanzo es la siguiente, vigilen el comportamiento comparado, si vamos observando que el sector oro comienza a comportarse mejor que otros sectores y zonas geográficas y que el sectorial financiero va perdiendo posiciones en esa jerarquía de comportamiento, tendremos una señal objetiva de que el rebote se debilita. Mientras sigan ocupando los puestos actuales, hemos de apostar por que continuamos en pleno rebote.

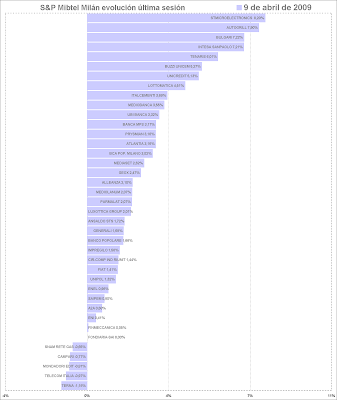

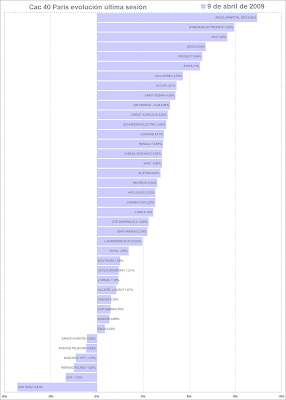

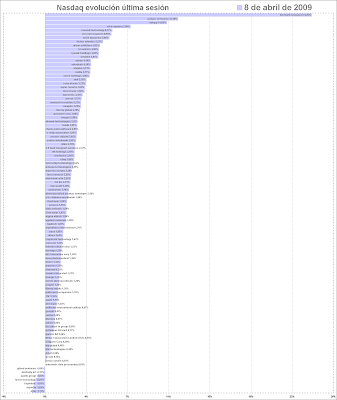

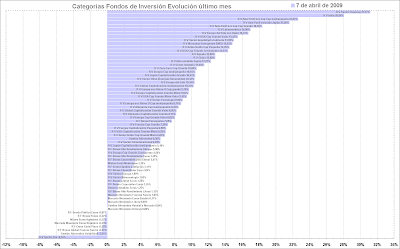

Les he adjuntado en esta entrada nº IX gráficos en forma de histogramas de barra horizontal en los que pueden ver, en distintos periodos temporales, la evolución de todos los sectores y zonas geográficas que entran en esta comparativa.

Con la finalidad de vigilar de cerca la evolución dispar de los sectoriales, tienen gráficos con el comportamiento comparado en las últimas 5 sesiones, que les vuelvo a insertar bajo estas líneas.

Long short Dow Jones vs Nasdaq 100 y IV

Cuarta entrada en la

que recopilo, reflexiono y cuantifico sobre este long short neutral a mercado

La interpretación es muy sencilla, curva azul al alza nos dice que tenemos que estar largos de Dow Jones y cortos de Nasdaq 100 y curva azul a la baja, que la posición más eficiente es cortos de Dow Jones y largos de Nasdaq 100.

Aunque son estrategias a priori muy conservadoras, con beta próxima a cero, con volatilidad baja si la implementamos sin apalancamiento, no parece muy recomendable depender de una única apuesta long short.

Para que tengan una referencia, desde el 8 de diciembre de 2008 (momento en el que se giran a la baja la curva azul -ratio- y la curva blanca -oscilador-) hasta el cierre de ayer, la posición corta de Dow Jones y larga de Nasdaq 100, habría correspondido a una

rentabilidad del +9,23% aproximadamente,

teniendo en cuenta que no nos habríamos apalancado (es decir, habríamos depositado el nominal necesario para montar esta estrategia).

De la sesión del martes 7 al miércoles 8 de abril, esta estrategia nos deparó

un +0,69%

Desde el día 8 de diciembre hasta el cierre de ayer,

el Dow Jones baja un -12,28% y el Nasdaq sube un +6,18%.

Si nos hubiéramos apalancado habríamos sufrido algo más de volatilidad aunque también tendríamos ingresos más jugosos.

Tanto el ratio como los osciladores de 25 y 17 sesiones están girados a la baja, así que mantenemos la posición actual. Según está montada esta posición, nuestro interés reside en que ambas curvas continúen a la baja.

Ahí tienen material para reflexionar, simular y estudiar.

Long Short Dax Xetra vs Ftse 100 y IV

Cuarta entrada en la que recopilo, reflexiono y cuantifico sobre este long short neutral a mercado

La interpretación es muy sencilla, curva azul al alza nos dice que tenemos que estar largos de Dax Xetra y cortos de Ftse 100 y curva azul a la baja, que la posición más eficiente es cortos de Xetra y largos de Ftse 100.

Aunque son estrategias a priori muy conservadoras, con beta próxima a cero, con volatilidad baja si la implementamos sin apalancamiento, no parece muy recomendable depender de una única apuesta long short.

Para que tengan una referencia, desde el 2 de marzo de 2009 (momento en el que se giran al alza la curva azul -ratio- y la curva blanca -oscilador-) hasta el cierre de la última sesión, la posición larga de Xetra y corta de Ftse 100, habría correspondido a una

rentabilidad del +4,60% aproximadamente,

teniendo en cuenta que no nos habríamos apalancado (es decir, habríamos depositado el nominal necesario para montar esta estrategia).

De la sesión del martes 7 al miércoles 8 de abril, esta estrategia nos deparó

un +0,47%

Desde el día 2 de marzo hasta el cierre de ayer,

el Xetra sube un +17,46% y el Ftse sube un +8,27%.

Si nos hubiéramos apalancado habríamos sufrido algo más de volatilidad aunque también tendríamos ingresos más jugosos.

El oscilador de 25 sesiones se está aproximando a la zona que delimita sobrecompra y comienza a girarse a la baja, así que hay que iniciar el proceso de vigilancia estrecha de este "pair trading". El oscilador de 17 sesiones se ha girado a la baja. Por el lado de la volatilidad, el Xetra ha visto incrementarse su volatilidad de manera más acusada en las últimas sesiones, algo que en principio, no va a favor montada la posición actual. Por el momento mantenemos la posición ya que el ratio entre ambos índices continúa al alza.

Ahí tienen material para reflexionar, simular y estudiar.

Long short Cac 40 vs Ftse 100 y IV

Posición desecha. Ratio en movimiento lateral y oscilador girado a la baja descartan que continuemos con la posición corta de Cac 40 y larga de Ftse 100.

Cuarta entrada en la que recopilo, reflexiono y cuantifico sobre este long short neutral a mercado.

Este long short es el que peor está funcionando de los 4 que les llevo mostrando en las últimas sesiones.

La interpretación es muy sencilla, curva azul al alza nos dice que tenemos que estar largos de Cac 40 y cortos de Ftse 100 y curva azul a la baja, que la posición más eficiente es cortos de Cac 40 y largos de Ftse 100.

Aunque son estrategias a priori muy conservadoras, con beta próxima a cero, con volatilidad baja si la implementamos sin apalancamiento, no parece muy recomendable depender de una única apuesta long short.

Para que tengan una referencia, desde el 24 de octubre de 2008 (se produce el giro a la baja de la curva azul y a los pocos días también del oscilador) hasta el cierre de la posición el martes 24 de marzo, la posición corta de Cac 40 y larga de Ftse 100, habría correspondido a una

rentabilidad del 5,47% aproximadamente,

en algo más de 4 meses, teniendo en cuenta que no nos habríamos apalancado (es decir, habríamos depositado el nominal necesario para montar una estrategia de estas, enfrentado los dos índices).

Desde el día 24 de octubre hasta el cierre del martes 24 de marzo,

el Cac 40 baja un 9,67% y el Ftse sube un 1,26%.

Si nos hubiéramos apalancado habríamos sufrido algo más de volatilidad aunque también tendríamos ingresos más jugosos.

Sin apalancamiento, del lunes 23 al cierre de posicones el martes 24, esta estrategia habría conseguido

una rentabilidad del -0,45%

Quiero destacar que la herramienta que genera señales nos habría hecho cerrar posiciones el 5 de febrero, ante el giro al alza tanto del oscilador como de la curva azul, por lo que los beneficios de esta operativa habrían sido algo mayores.

Les adjunto, en este post resumen, el gráfico que pueden ver, actualizado a diario, en la pestaña market neutral, con el ratio entre los índices y el oscilador de 25 sesiones

En las últimas sesiones, el ratio Cac vs Ftse está adoptando un movimiento lateral con cierto sesgo alcista mientras que el oscilador de 25 y de 17 se encuentran en una especie de movimiento lateral también alcista. Aguantaremos hasta ver que los osciladores alcanzan la zona de sobrecompra (los entornos de 65) para plantearnos abrir posiciones. Por el momento mantendríamos esta posición desecha.

Ahí tienen material para reflexionar, simular y estudiar.

Long short Ibex 35 vs Cac 40 y IV

Iniciamos nueva posición el lunes 23 de marzo, largos de Ibex en 7.800 y cortos de Cac en 2815.

Cuarta entrada en la que recopilo, reflexiono y cuantifico sobre este long short neutral a mercado

La interpretación es muy sencilla, curva azul al alza nos dice que tenemos que estar largos de Ibex y cortos de Cac 40 y curva azul a la baja, que la posición más eficiente es cortos de Ibex y largos de Cac 40.

Aunque son estrategias a priori muy conservadoras, con beta próxima a cero, con volatilidad baja si la implementamos sin apalancamiento, no parece muy recomendable depender de una única apuesta long short.

Para que tengan una referencia, desde el 23 de marzo de 2009 hasta el cierre de la última sesión, la posición larga de Ibex y corta de Cac 40, habría correspondido a una

rentabilidad del +1,99% aproximadamente,

Teniendo en cuenta que no nos habríamos apalancado (es decir, habríamos depositado el nominal necesario para montar una estrategia de estas, aproximadamente 50.000 euros, con 3 futuros mini Ibex por cada futuro Eurostoxx 50). Desde la apertura del día 23 de marzo hasta el cierre de la última sesión,

el Ibex sube un +7,75% y el Cac sube un +3,77%.

Si nos hubiéramos apalancado habríamos sufrido algo más de volatilidad aunque también tendríamos ingresos más jugosos. Del martes 7 al miércoles 8, la estrategia consiguió, sin apalancamiento,

un +0,03 %.

Les adjunto en este post resumen el gráfico que pueden ver, actualizado a diario, en la pestaña market neutral, con el ratio entre los índices y el oscilador de 25 sesiones

Para que vean cómo funcionan las restricciones, en el 2º gráfico les adjunto el oscilador de 17 sesiones, en el que se observa como la curva blanca en las últimas sesiones ha retomado el sesgo alcista. El oscilador de 25 sesiones se había girado a la baja, aunque en las 2 últimas sesiones ha vuelto a apreciarse, precisamente el sesgo que nos interesa. Mientras, el ratio Ibex vs Cac continúa al alza. Por el momento, mantenemos la posición, aunque el evento relevante de ver al oscilador de 17 sesiones acercándose a la zona de sobrecompra, debe mantenernos vigilantes.

El diferencial de volatilidades no aporta demasiada información y la correlación, en base a las últimas 15 sesiones, está alcanzando su zona máximos, así que el único camino que le quedará posteriormente es hacia una menor correlación, cuestión con la que habrá que tener prudencia.

Ahí tienen material para reflexionar, simular y estudiar.

Comentario Long short datos a cierre 8 abril. Resumen días previos.

Espero sacar tiempo durante la Semana Santa para que desde el lunes posterior, siempre tengan a diario, al menos 9 long short, de entre la totalidad de parejas que vigilo. La intención es diluir el riesgo y a la vez apalancarnos un poquito para buscar algo más de rentabilidad, sin por ello tener que sufrir más volatilidad de la que actualmente presenta esta estrategia.

El cuadro que les presento recoge la evolución día a día de los 4 long short sobre los que he ido insertando comentarios. Les adjunto evolución diaria desde el 2 de marzo. Como es evidente, las celdas en rojo significan que en esa sesión la estrategia perdió posiciones.

Los long short son:

IBEX 35 VS CAC 40 (23/03 se iniciaron posiciones largas en Ibex y cortas en Cac)

CAC 40 VS FTSE 100 (24/03 se cerraron posiciones)

DAX XETRA VS FTSE 100

DOW JONES INDUSTRIALES VS NASDAQ 100

Además, en cada columna aparece la referencia "largo" o "corto" indicando la posición en la que se encontraba el primero de los dos índices y evidentemente, el otro índice de este pairs trading asumiría la posición contraria.

Por poner un ejemplo, en el caso de Dow Jones vs Nasdaq 100, el hecho de que aparezca "corto", significa que el Dow Jones estaría corto y por lo tanto Nasdaq 100 estaría largo (futuros comprados)

Me han realizado varias consultas sobre la forma en la que se contabilizan los rendimientos diarios, lo explicaré en unas líneas. Estos resultados reflejan el comportamiento diario al enfrentar dos índices. Asumo que la paridad es exacta (delta neutral), es decir, tenemos el mismo nominal en posición larga que en posición corta. Si montar un long short Ibex 35 vs Eurostoxx 50 requiere 3 futuros mini ibex por un lado y un futuro de Eurostoxx 50 por otro, correspondiendo a un nominal de unos 50.000 euros, 25.000 estarán en cada una de las posiciones. Si tras la sesión bursátil obtenemos un diferencial del 0,5% entre los dos índices, nuestra ganancia o pérdida, en esa sesión, será del 0,25%, ya que habremos ganado o perdido un 0,5% con 1/2 del nominal y al reflejar el resultado sobre 50.000 euros (en este ejemplo que he puesto), nuestra ganancia o pérdida real será del 0,25%.

Además, una vez realizado el recuento por estrategia y de nuevo asumiendo que en cada par de activos tenemos idéntico porcentaje sobre el patrimonio global, hemos de volver a dividir el rendimiento global obtenido entre el número de long short que esté arrastrando en este escaparate diario.

Tengan en cuenta que estamos ante una estrategia que, sin apalancamiento, busca obtener rendimientos anuales en el entorno del 10%, mensuales en el entorno del 0,8% y semanales del 0,25%, con una volatilidad anualizada que ronde el 3-5%.

Esto trae a colación un par de aspectos. Estoy aportando datos sin apalancamiento, esto es, asumo que, en el ejemplo antes puesto, estoy depositando 50.000 euros (aproximadamente por cada estrategia long short) en la entidad en la que llevo a cabo esta metodología long short. Apalancarnos 2 a 1 significaría que en la entidad solo deposito la mitad del nominal total, esto es, por seguir con el ejemplo, unos 25.000 euros y por lo tanto, la ganancia o pérdida diaria, al reflejarla sobre 25.000 euros, amplifica el % de ganancia o pérdida y por supuesto la volatilidad de esta metodología.

El 2º aspecto relevante se refiere al concepto "delta neutral", ya que aquí tenemos una posible via de optimización de esta estrategia. Les anticipo algo que ya iré colgando en el blog y que se refiere a lo siguiente:

Tenemos dos activos enfrentados, uno largo (futuros o CFDs comprados) y el otro corto (futuros o CFDs vendidos), si somos capaces de anticipar que iniciamos un periodo en el que las bolsas tenderán al alza o a la baja, estaremos en disposición de modificar ligeramenten la paridad de la posición. Por ejemplo, si mi herramienta de probabilidad de éxito semanal avisa de un extremo de mercado por la parte de abajo (sobreventa) y el oscilador de RV vs RF ha perdido la zona 35 y se está girando al alza, tenemos dos señales que nos alertan de la elevada probabilidad de asistir a un tramo alcista en las bolsas, automáticamente, podremos sobreponderar ligeramente el activo, de los long short que estén operativos, que tenemos en posición larga e infraponderaremos el que tenía posición corta. Mientras más alteremos esta paridad, más riesgo estaremos asumiendo.

Las 3 últimas sesiones del mes de marzo han deparado que la rentabilidad mensual quede algo apartada de ese objetivo del 0,8%

Ya ven, dos vias de optimización, que me han dado estupendos resultados cuando durante 2008 las estuve poniendo en práctica, en tiempo real y con operativa real.

Comentario Long short datos a cierre 8 abril. Resumen días previos.

Espero sacar tiempo durante la Semana Santa para que desde el lunes posterior, siempre tengan a diario, al menos 9 long short, de entre la totalidad de parejas que vigilo. La intención es diluir el riesgo y a la vez apalancarnos un poquito para buscar algo más de rentabilidad, sin por ello tener que sufrir más volatilidad de la que actualmente presenta esta estrategia.

El cuadro que les presento recoge la evolución día a día de los 4 long short sobre los que he ido insertando comentarios. Les adjunto evolución diaria desde el 2 de marzo. Como es evidente, las celdas en rojo significan que en esa sesión la estrategia perdió posiciones.

Los long short son:

IBEX 35 VS CAC 40 (23/03 se iniciaron posiciones largas en Ibex y cortas en Cac)

CAC 40 VS FTSE 100 (24/03 se cerraron posiciones)

DAX XETRA VS FTSE 100

DOW JONES INDUSTRIALES VS NASDAQ 100

Además, en cada columna aparece la referencia "largo" o "corto" indicando la posición en la que se encontraba el primero de los dos índices y evidentemente, el otro índice de este pairs trading asumiría la posición contraria.

Por poner un ejemplo, en el caso de Dow Jones vs Nasdaq 100, el hecho de que aparezca "corto", significa que el Dow Jones estaría corto y por lo tanto Nasdaq 100 estaría largo (futuros comprados)

Me han realizado varias consultas sobre la forma en la que se contabilizan los rendimientos diarios, lo explicaré en unas líneas. Estos resultados reflejan el comportamiento diario al enfrentar dos índices. Asumo que la paridad es exacta (delta neutral), es decir, tenemos el mismo nominal en posición larga que en posición corta. Si montar un long short Ibex 35 vs Eurostoxx 50 requiere 3 futuros mini ibex por un lado y un futuro de Eurostoxx 50 por otro, correspondiendo a un nominal de unos 50.000 euros, 25.000 estarán en cada una de las posiciones. Si tras la sesión bursátil obtenemos un diferencial del 0,5% entre los dos índices, nuestra ganancia o pérdida, en esa sesión, será del 0,25%, ya que habremos ganado o perdido un 0,5% con 1/2 del nominal y al reflejar el resultado sobre 50.000 euros (en este ejemplo que he puesto), nuestra ganancia o pérdida real será del 0,25%.

Además, una vez realizado el recuento por estrategia y de nuevo asumiendo que en cada par de activos tenemos idéntico porcentaje sobre el patrimonio global, hemos de volver a dividir el rendimiento global obtenido entre el número de long short que esté arrastrando en este escaparate diario.

Tengan en cuenta que estamos ante una estrategia que, sin apalancamiento, busca obtener rendimientos anuales en el entorno del 10%, mensuales en el entorno del 0,8% y semanales del 0,25%, con una volatilidad anualizada que ronde el 3-5%.

Esto trae a colación un par de aspectos. Estoy aportando datos sin apalancamiento, esto es, asumo que, en el ejemplo antes puesto, estoy depositando 50.000 euros (aproximadamente por cada estrategia long short) en la entidad en la que llevo a cabo esta metodología long short. Apalancarnos 2 a 1 significaría que en la entidad solo deposito la mitad del nominal total, esto es, por seguir con el ejemplo, unos 25.000 euros y por lo tanto, la ganancia o pérdida diaria, al reflejarla sobre 25.000 euros, amplifica el % de ganancia o pérdida y por supuesto la volatilidad de esta metodología.

El 2º aspecto relevante se refiere al concepto "delta neutral", ya que aquí tenemos una posible via de optimización de esta estrategia. Les anticipo algo que ya iré colgando en el blog y que se refiere a lo siguiente:

Tenemos dos activos enfrentados, uno largo (futuros o CFDs comprados) y el otro corto (futuros o CFDs vendidos), si somos capaces de anticipar que iniciamos un periodo en el que las bolsas tenderán al alza o a la baja, estaremos en disposición de modificar ligeramenten la paridad de la posición. Por ejemplo, si mi herramienta de probabilidad de éxito semanal avisa de un extremo de mercado por la parte de abajo (sobreventa) y el oscilador de RV vs RF ha perdido la zona 35 y se está girando al alza, tenemos dos señales que nos alertan de la elevada probabilidad de asistir a un tramo alcista en las bolsas, automáticamente, podremos sobreponderar ligeramente el activo, de los long short que estén operativos, que tenemos en posición larga e infraponderaremos el que tenía posición corta. Mientras más alteremos esta paridad, más riesgo estaremos asumiendo.

Las 3 últimas sesiones del mes de marzo han deparado que la rentabilidad mensual quede algo apartada de ese objetivo del 0,8%

Ya ven, dos vias de optimización, que me han dado estupendos resultados cuando durante 2008 las estuve poniendo en práctica, en tiempo real y con operativa real.